市場對美元利率見頂部署,美元不再具利差優勢。(本報資料照)

滙豐預期聯準會明年第2季開始降息。(新華社)

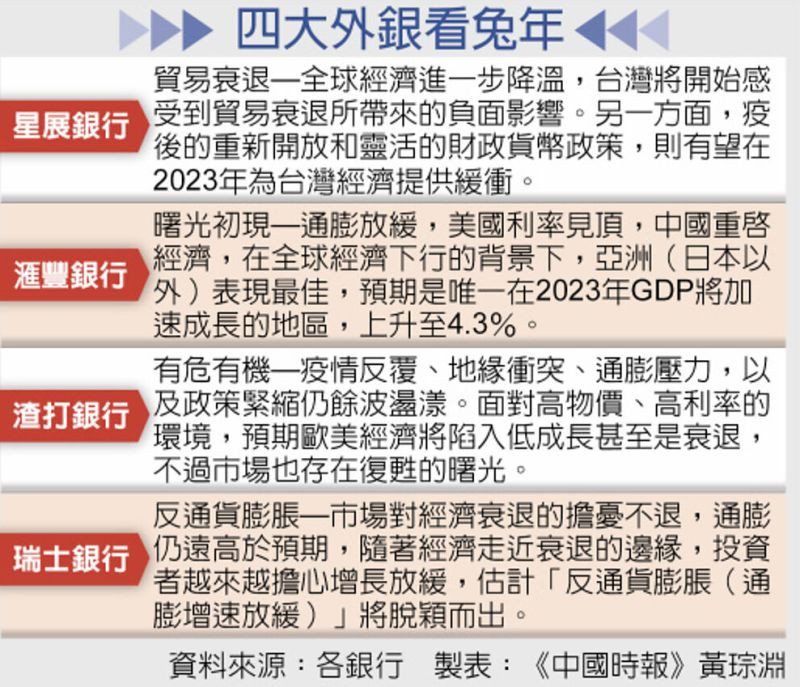

四大外銀看兔年

揮別了市場大規模震盪的虎年,迎來預期美元見頂和通膨放緩的兔年,新的一年總是要有新氣象,聽聽四大外銀怎麼說!滙豐銀行形容兔年「曙光初現」,渣打銀行認為兔年「有危有機」,星展銀行認為兔年將感受到「貿易衰退」,瑞士銀行認為不管是軟著陸還是硬著陸,兔年基調都是「反通貨膨脹」。

滙豐環球私人銀行及財富管理亞洲區首席投資總監范卓雲認為,面對全球經濟下行,各國央行的強力緊縮政策將讓GDP成長放緩,亞洲(日本以外)表現最佳,預期是唯一在2023年GDP加速成長的地區,主要受益於中國加快經濟重啟,以及推出穩定房地產市場的寬鬆政策,而東盟及印度經濟成長將維持穩健。

明年Q2、3有望降息

范卓雲分析,美國升息周期正步向尾聲,預期聯準會將於2月1日最後一次升息2碼(0.5個百分點),然後暫停升息,預料今年內聯邦資金利率將維持在4.875%的高點不變,待美國核心通膨進一步回落,聯準會才會在2024年第2季和第3季分別降息0.25個百分點。

范卓雲分析,隨著市場對美國利率見頂作部署,美元的上升趨勢已經結束,美元與其他貨幣之間的利差不再擴大,消除了推動美元升值的主要有利因素,加上中國經濟復甦,有望在兔年的亞洲市場前景中看到曙光初現。

渣打銀行則認為,全球金融情勢在兔年依舊充滿許多不確定因子:疫情反覆、地緣衝突、通膨壓力,以及政策緊縮餘波盪漾。面對高物價、高利率的環境,預期歐美經濟將陷入低成長甚至是衰退。隨著高利率導致經濟衰退壓力浮現,聯準會年底前可能轉向寬鬆政策。

渣打銀行預期兔年是「有危有機」,歐美經濟面臨衰退的風險,中國大陸則可能受惠於官方放寬疫情相關的管制措施,以及加強政策支持力道,預期中國大陸的消費與服務業活動落底回升,抵消歐美需求減弱所導致的出口放緩壓力;配合全球央行緊縮政策可能見頂,預估全球景氣下半年優於上半年。

全球經濟受創 貿易降溫

星展集團資深經濟學家馬鐵英認為,儘管面臨俄烏戰爭、美國升息、中國清零等挑戰,台灣經濟2022年仍保持趨勢性成長。展望2023年,由於全球經濟進一步降溫,兔年開始感受到貿易衰退所帶來的負面影響。另一方面,疫後的重新開放和靈活的財政貨幣政策,則有望在2023年為台灣經濟提供緩衝。

瑞銀去年選出「暫時性」(transitory)作年度關鍵字,兔年因是市場對經濟衰退的擔憂不退,通膨仍遠高於預期,聯準會以自1980年代初以來從未見過的速度積極升息,然隨著經濟走近衰退的邊緣,「軟著陸」或「硬著陸」可能是不少人心目中的備選關鍵字,但「反通貨膨脹」卻可能脫穎而出。

瑞銀表示,美國上半年通膨快速降溫,這既成為不爭的事實,問題在於降幅有多大,「反通貨膨脹」的到來不代表通膨必然下降至2%,正如聯準會收緊金融環境,是驅動金融市場表現的原因一樣,潛在的「反通貨膨脹」也可能在兔年起到同樣的作用。

美元恐回跌5% 歐元、日圓有望逆襲

如果說虎年全球市場美元一枝獨秀,兔年可能就是看衰美元的一年。由於聯準會可能在上半年停止升息,導致美元的利差優勢不再且避險需求下降,轉為看淡美元,美元指數全年度將下跌4~5%,屆時歐元和日圓將是美元走弱的主要受惠者,亞幣則呈小幅走升。

渣打銀行分析,即便聯準會第1季仍將持續升息,美元在未來1~3個月維持高檔震盪,但由於聯準會可能在上半年停止升息,加上歐洲地緣政治不確定性緩解,中國大陸持續放寬防疫措施等因素,導致美元的利差優勢不再且避險需求下降,6~12個月轉為看淡美元。

渣打銀行指美元將見頂回落,預估美元指數全年度可能下跌4~5%,歐元和日圓將是美元走弱的主要受惠者,至於澳幣、紐幣和加幣等商品貨幣,可能微幅上揚,但因商品價格漲勢有限,可能抑制匯率表現;至於亞洲貨幣在美元走弱下,可能小幅走升。

值得一提的是日圓。日本央行行長黑田東彥已表示,需要更多時間來評估去年12月把10年期收益率上限從0.25%提高到0.5%的影響,並堅持目前的政策可持續,儘管日本央行維持10年期國債收益率上限於0.5%,但瑞銀認為市場會繼續猜測其上限最終上調至1%。

瑞銀分析,隨天然氣價格放緩,日本貿易收支將會改善,其服務貿易帳受益於日本對國際遊客重新開放,特別是來自中國的旅客,且隨著未來幾個月遊客人數上升及春季上調工資,預計日本今年通膨會保持在3~4%區間,因而預期日本央行將會再次採取行動。

瑞銀把今年3、6、9及12月的日圓預測值分別從原來的140、135、130、125,上調至125、122、120和120,因為日本貨幣政策正常化的速度比原本預期快得多,使日圓加快升值。

在這樣的背景下,渣打建議以較穩健投資策略(SAFE)來構建基礎組合,S是保護(Secure)收益率、A是配置(Allocate)長期價值、F是鞏固(Fortify)投資以應對更多意外、E是在傳統資產之外進行擴張(Expand),逐步建立對於另類投資的核心部位,以滿足對於多元資產配置的偏好。

(中國時報)